MACD Trading Strategies

Der MACD gilt als einer der zentralen Indikatoren in der technischen Analyse. Er ist das zweitbeliebteste technische Hilfsmittel nach dem gleitenden Durchschnitt (MA).

Dieser Indikator wird sowohl in Strategien für Trading-Anfänger als auch in fortgeschritteneren professionellen Systemen verwendet.

Was sind die Vorteile des MACD, wie können Sie den Oszillator implementieren und für Ihr Trading nutzen?

- MACD Übersicht

- Wie man ihn implementiert

- MACD Strategie für Neulinge

- Konvergenz / Divergenz und wie man sie im Handel anwendet

- Gleitender Durchschnitt Strategie

- MACD erweiterte Strategie

MACD: Prinzip und Besonderheiten

Der MACD ist ein Oszillator, obwohl er oft als Trendindikator oder sogar als “Trendoszillator” bezeichnet wird.

Dies liegt daran, dass der MACD auf zwei gleitenden Durchschnitten basiert, welche auf Basis des direkten Charts beruhen (diese werden im MACD-Chart nicht angezeigt, sondern nur ihre Messwerte verwendet).

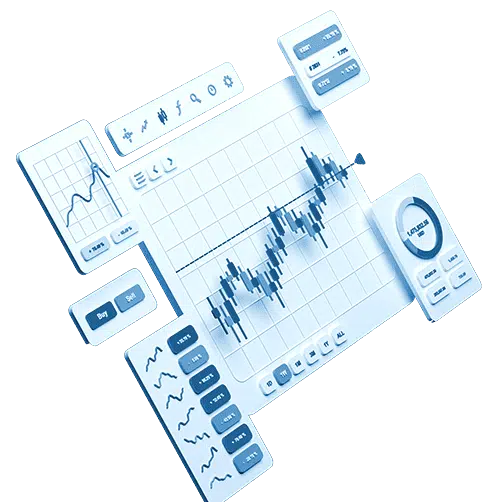

Der MACD selbst wird in einem separaten Fenster unter dem Chartbild angezeigt. Er sieht aus wie ein Histogramm mit einer Hilfslinie. Das Histogramm zeigt die Divergenz zweier gleitender Durchschnitte.

Wenn sich einer von ihnen vom anderen entfernt, werden die dargestellten Balken länger. Wenn sich die gleitenden Durchschnitte annähern, werden die Balken kürzer.

Thus, rapid movements will result in long bars in the MACD histogram, and flat will be indicated by short bars.

Schnelle Kursausschläge führen daher zu langen Balken im Histogramm des MACD. Seitwärtsbewegungen werden hingegen durch kurze Balken angezeigt.

Befindet sich das Histogramm über der Nulllinie, bedeutet dies, dass der schnelle über den langsamen gleitenden Durchschnitt steigt und sich allmählich davon entfernt. Eine solche Situation weist auf einen Aufwärtstrend hin.

Wenn die Balken unter die Nulllinie fallen und der sich schnell bewegende Durchschnitt unter dem langsamen liegt, wird ein Abwärtstrend angezeigt.

Diese Linie dient dazu, zusätzliche Signale vom Indikator zu erhalten. Um Verwirrung zu vermeiden, nennen wir es einen “MACD Gleitender Durchschnitt”.

MACD Indikator implementieren

MACD gehört zu den Standardwerkzeugen von MetaTrader 4 sowie MetaTrader 5, und die Implementierung ist mit wenigen Klicks erledigt.

Am einfachsten geht das über den Abschnitt “Indikatoren” im oberen Menü der Plattform:

Danach öffnet sich das Fenster mit den Anzeigeeinstellungen:

Hier können Sie die Hauptparameter des Indikators einstellen:

- Schnelle und langsame MA sind die gleitenden Durchschnitte. Sie werden auf die Kursentwicklung im Chartbild angewendet und liefern die Daten für das Histogramm. Je größer der Unterschied zwischen den Perioden ist, desto schnellere Änderungen werden in dem Histogramm angezeigt. In den meisten Fällen bleiben diese Parameter in der Standardeinstellung (sofern eine bestimmte Strategie nichts anderes erfordert).

- MACD-SMA ist ein Parameter vom gleitenden Durchschnitt des MACD selbst. Je größer der Parameter, desto weiter entfernt sich der Mittelwert vom Histogramm und desto seltener werden sie sich schneiden. Mit der Einstellung dieses Parameters kann die Genauigkeit des Signals innerhalb einer Handelsstrategie angepasst werden: Je höher der Parameterwert, desto weniger Signale werden generiert.

- Als nächstes müssen Sie die Parameter (Eröffnungskurs, Schlusskurs, höchster und niedrigster Wert der Kerze) festlegen, welche die verbleibenden Kriterien bestimmt.

- Abschließend können Sie ein festes Minimum und ein festes Maximum als Parameter festlegen. Das Histogramm wird sich nicht über oder unter sie bewegen.

Durch das Öffnen von anderen Tabs können Sie die Farbauswahl festlegen, den Zeitrahmen ändern oder Ebenen hinzufügen, die eine gerade Linie auf dem Indikator darstellen (standardmäßig auf “0” gesetzt).

Für eine bestimmte Strategie können zusätzliche Ebenen zum Verfolgen der Signale erforderlich sein. Beispiel: Verkauf eines Basiswerts bei der Überschneidung des Verlaufshochs im Chartbild.

Sobald der Indikator eingerichtet und auf den Chart angewendet wurde, können Sie mit dem Handel beginnen.

Es gibt sowohl einfache als auch komplexere Handelsstrategien mit dem MACD.

Einfache Strategie mit dem MACD

Die einfachste Strategie für den Einsatz des MACD erfordert keine zusätzlichen Indikatoren. Alleine die Signale des MACD reichen aus, um Einstiegspunkte zu bestimmen.

Mit dieser Strategie werden die Orders wie folgt eröffnet:

- Wenn das MACD-Histogramm den gleitenden Durchschnitt nach oben überschreitet, wird die Kauforder platziert.

- Wenn das MACD-Histogramm den gleitenden Durchschnitt nach unten unterschreitet, wird die Verkaufsorder platziert.

Der empfohlene Stop Loss dieser Strategie liegt nach dem Kauf unter dem Tiefpunkt der Kerze, welche für den Einstieg verwendet wurde. Bei einem Verkauf liegt der Stop Loss über dem Höchstkurs der Kerze, zu welcher der Verkauf ausgeführt wurde.

Der Take Profit sollte das Dreifache des Stop Loss betragen oder sich am nächstgelegenen markanten charttechnischen Kursniveau befinden.

MACD Trading mit Konvergenz / Divergenz

Das Signal der Konvergenz / Divergenz im MACD ist eines der stärksten. Die Konvergenz wird durch eine Annäherung der Bewegungsrichtung des MACD-Histogramms und der Kursentwicklung im Chartbild dargestellt. Es sieht folgendermaßen aus:

Der Chart zeigt, wie sich die Kursbewegung nach einem starken Abwärtstrend verlangsamte, sich umkehrte und dann wieder auf ein neues Tief fiel.

Gleichzeitig hat der MACD auch ein lokales Minimum ausgebildet, welches allerdings über dem vorherigen Tief notiert.

Dies signalisiert die Kursentwicklung, dass sie “erschöpft” ist und der Kurs höchstwahrscheinlich wieder steigen wird.

Obwohl dies jetzt auch im Chart selbst angezeigt wird, signalisiert der Indikator dies bereits im Voraus. Genau dadurch wird er für das Trading wertvoll.

Der Konvergenzhandel wird wie folgt durchgeführt:

- Wenn der Indikator das zweite Minimum über dem ersten „markiert“, müssen Sie kaufbereit sein.

- Der Markteintritt erfolgt, wenn die Kursumkehr durch den charttechnischen Durchbruch der oberen Trendlinie (Widerstand) bestätigt wird.

Die Divergenz unterscheidet sich von der Konvergenz dadurch, dass die Linien im Diagramm und am oberen Rand des Histogramms nicht konvergieren, sondern sich in verschiedene Richtungen bewegen (die Diagrammlinie verläuft nach oben, während die Linie im Anzeigefenster sich nach unten bewegt).

In diesem Fall wird ein Verkauf durchgeführt, sobald der Kurs die Unterstützungslinie des Trendkanals durchbricht.

MACD + МА Strategie

Um den Handel effizienter zu gestalten, können Sie den MACD gemeinsam mit anderen Indikatoren verwenden.

Die beste Möglichkeit zur Ergänzung des MACD-Oszillators wäre ein Trendindikator. Die effektivste und einfachste Variante wäre das Einfügen eines gleitenden Durchschnitts (einem Moving Average).

Die Kauf- und Verkaufssignale lauten dann wie folgt:

- Wenn die Kursentwicklung im Chart den gleitenden Durchschnitt nach unten kreuzt und das Histogramm seinen Durchschnitt in derselben Richtung schneidet, wird eine Verkaufsorder eröffnet.

- Wenn beide Kreuzungen nach oben weisen, wird eine Kauforder eröffnet.

Das Resultat sind weniger falsche Eintrittspunkte, weil die Indikatoren ihre Signale gegenseitig filtern.

Dieses System kann zwar auch zu Verlusten führen, sollte aber aufgrund der starken Trendbewegungen durch höhere Gewinne kompensiert werden.

Komplexe Strategie mit MA und RSI

Die Regel „Je mehr Indikatoren, desto besser“ funktioniert leider nicht immer. Die Experten für technische Analysen sind sich jedoch einig, dass Charts bis zu fünf Indikatoren enthalten dürfen.

Wir werden die Strategie anhand von drei Indikatoren betrachten: MACD, MA und dem RSI Oszillator.

In diesem Fall ist es durchaus angebracht, zwei Oszillatoren zu verwenden. Während der MACD bei der Ermittlung der Kursrichtung für die anschließende Positionierung hilft, ermittelt der RSI die optimalen Einstiegspunkte.

Diese Kombination wird nicht nur den Markteintritt in die richtige Trendrichtung ermöglichen, sondern kann auch zur Maximierung des Gewinns führen.

Sie können sich auch dafür entscheiden, keine Position zu eröffnen, wenn sich der Trend abschwächt und Sie die Einstiegschance verpasst haben.

Die komplexe Strategie erlaubt den Kauf unter folgenden Bedingungen:

- Die Kursentwicklung im Chart schneidet den MA nach oben.

- Das Histogramm des MACD kreuzt den gleitenden Durchschnitt in derselben Richtung.

- Der RSI erreicht die überverkaufte Zone (unter 30) und bewegt sich dann nach oben.

Wenn sich die Situation umkehrt, werden die Verkäufe getätigt.

In diesem Fall dient der RSI als leistungsstarker Filter, welcher einen zu späten Markteintritt verhindert. Gleichzeitig filtern der MA und MACD die falschen Einstiege in den überverkauften und überkauften Zonen des RSI.

Fazit

Der MACD kann einen sehr hilfreichen Indikator für den auf der technischen Analyse basierenden Handel darstellen. Allerdings sollte er um weitere Indikatoren oder Oszillatoren ergänzt werden, um effizient für das Trading genutzt werden zu können.

Zusammen mit zwei oder drei geeigneten Indikatoren wird der MACD ein Handelssystem mit positivem Verhältnis zwischen guten und falschen Einstiegspunkten liefern.

Dadurch können disziplinierte Händler sich langfristige Gewinne sichern.

Sie können diese Strategien kostenlos mit einem Demokonto bei AvaTrade testen.

Der Handel am Kapitalmarkt ist mit hohen Risiken für das eingesetzte Kapital verbunden. Folglich müssen Anleger stets die Regeln für das Risiko- und Money-Management befolgen und Verlustbegrenzungen mit einem Stop Loss durchführen. Alle von dem Trader auf dem Forex-Markt getroffenen Entscheidungen trifft er auf eigenes Risiko.

Wir

empfehlen Ihnen, unseren Bereich für Anfänger zu besuchen, um weitere Artikel

über den Handel mit Devisen und CFDs zu erhalten.